相続税の配偶者控除が一番、相続の中で節税できる控除です。

これは今まで生活を共にしている配偶者やこの先も残された家族の生活費が必要なため

配偶者には要件が当てはまる方は相続税がかからない仕組みになっています。

もし、基礎控除である額を超えても1億6千万円までは配偶者控除があるので相続税はかかりません。

しかし、配偶者控除をうけるためには、相続税申告書の提出は必須です。

基礎控除とは?

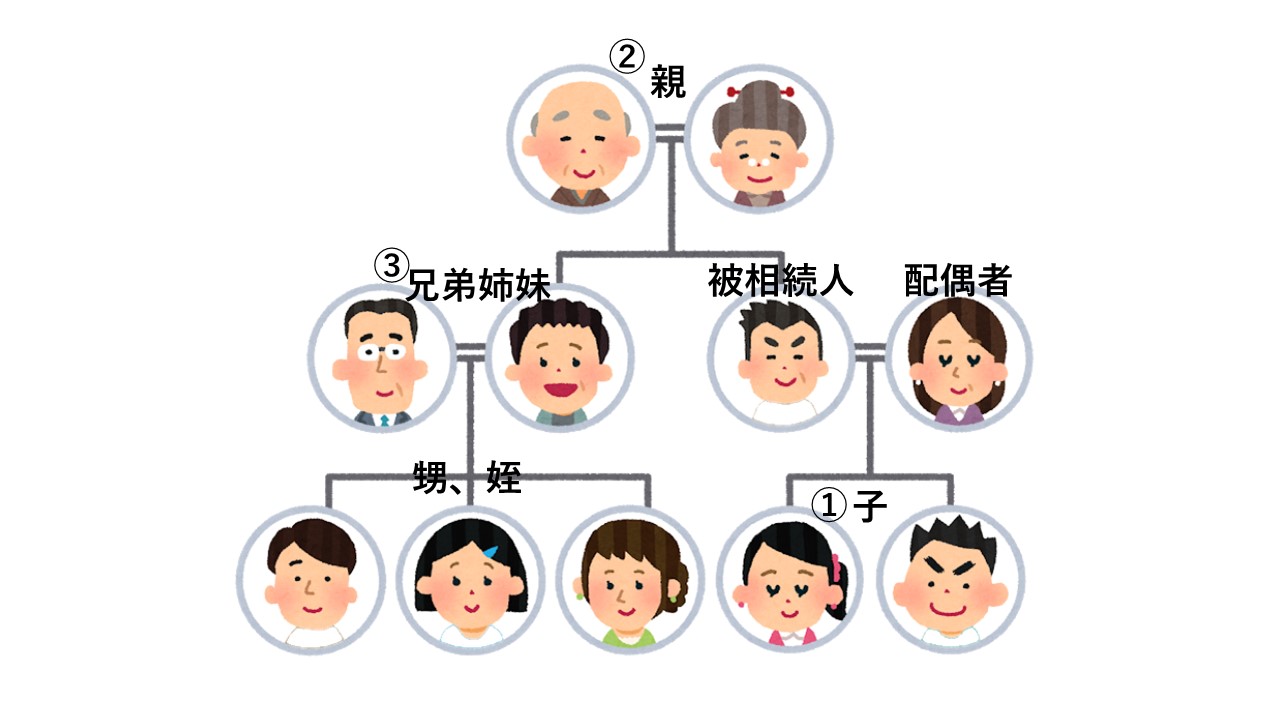

基礎控除は、3000万円 + 法定相続人 × 600万円 です。

法定相続分の詳細については、下記のブログから確認下さい。

相続の基礎控除や法定相続人について | ★アラフォー女性がより輝ける未来づくりFP☆ (kiyoko-blog.com)

たとえば法定相続人が配偶者と子供2人である場合は、

3,000万円 + 3人 × 600万円 = 4,800万円

4,800万円以下であれば相続税がかからないということになります。

ざっくりいえば相続税の免除額です。

さて、配偶者控除とは?

1億6千万円、又は、法定相続分に相当する額の多い額です。

もし、1億の財産(基礎控除4800万をひいた後)であれば、

仮に全部、配偶者が相続しても、1億6千万円の額のが多いので相続税はかかりません。

さて、2億の財産(基礎控除4800万をひいた後)であれば、どうなるのでしょうか?

もし、夫が亡くなったとして、、。

法定相続人3人が、妻 と 子供2人なら

妻 2億 × 1/2 = 1億

子(長女)2億 × 1/2 ÷ 2人 = 0.5億

子(長男)2億 × 1/2 ÷ 2人 = 0.5億

1億 < 1億6千万円

なので、1億6千万円までの相続財産であれば相続税はかかりません。

さて、3億の財産(基礎控除4800万をひいた後)であれば、どうなるのでしょうか

もし、夫が亡くなったとして、、。

法定相続人3人が、妻 と 兄弟2人なら

妻 3億 × 3/4 = 2.25億

兄 3億 × 1/4 ÷ 2人 = 0.375億

妹 3億 × 1/4 ÷ 2人 = 0.375億

2.25億円 > 1億6千万円

なので、2億2千5百万円までの相続財産であれば相続税はかかりません。

さて、4億の財産(基礎控除4800万をひいた後)であれば、どうなるのでしょうか

もし、夫が亡くなったとして、、。

法定相続人3人が、妻 と 子供2人なら

妻 4億 × 1/2 = 2億

子(長女)4億 × 1/2 ÷ 2人 = 1億

子(長男)4億 × 1/2 ÷ 2人 = 1億

2億 > 1億6千万円

なので、2億までの相続分であれば相続税はかかりません。

配偶者控除をうけるには?

そもそも基礎控除は、4,800万円

↓

配偶者控除を使うことによって

もし、1億の財産であれば、

1億の財産を全部、配偶者が相続すれば相続税はかかりません。

ここで注意が必要です。

配偶者控除を受けるためには、相続税の申告をしなければなりません。

提出期限は、相続発生から10ケ月までです。

提出するには、遺産分割協議を完成させないといけません。

相続人にその遺産分割協議書を提示し、実印で確認してもらう必要がありますし、

相続人の住民票や印鑑証明書などの必要書類も依頼しなければなりません。

申告期限は10ケ月後なのでまだまだ先だと思いますが、今まで実務をしている私の経験では、10ケ月はあっという間です。

まず、四十九日まで、お葬式を終えてから色々やることももちろんありますし、それより気持ちの整理がつきません。

もちろん、四十九日を終えても気持ちの整理がつくことはないのですが、1つの区切りとして動きだすのはこの時点からの場合が多いです。

この時点で2ケ月は経っています。

もし、亡くなった方が確定申告を毎年しているような方であれば準確定申告というものがあります。

この申告は、相続発生から4ケ月後までです。

そこで準確定の申告に合わせて、相続の申告もしなければなりません。

相続人の方が、近くにみえるならいいですが、遠方の場合は、日程調整が大変です。

銀行へ残高証明書の依頼、

土地建物関係も相続財産の評価額の計算、

株や投資信託をもってみえる方は証券会社への残高証明の依頼、

生命保険会社などの死亡受取保険の資料

他の保険についても場合によれば解約した場合の保険額を問い合わせ

また細かくいえば、

美術品などの鑑定

ゴルフ会員権の相場

車両の評価等々・・・。

相続財産と思っていないものでも財産!?というのもあり、依頼してから書類が到着するまでにも期間を要します。

10ケ月はあっという間です。

財産が全部揃い、そこから、遺産分割をしなければなりません。

スムーズに遺産分割が進まなかったらどうしたらいいのでしょうか?

もし、申告期限に間に合わなかったら?

大前提、財産の計算は終わっている状態です。

遺産分割で、もめたりした場合だね・・。

もし遺産分割が間に合わなかった場合、配偶者控除を受けることはできないので

しょうか?

結論から言えば大丈夫です。

配偶者控除を受けることはできます。

しかし、提出期限までに【申告期限後3年以内の分割見込書】と相続税申告書を提出しなければなりません。

【申告期限後3年以内の分割見込書】とは?

1配偶者の相続税の軽減

2小規模宅地等についての相続税の課税価格の計算の特例、

3特定計画山林についての相続税の課税価格の計算の特例

4特定事業用資産についての相続税の課税価格の計算の特例

以上の4点について相続税申告までに決まらなかった場合

【申告期限後3年以内の分割見込書】を提出すれば、3年は延長することができます!!

まとめ

基礎控除額を超えているが、配偶者控除の範囲までの財産であれば、配偶者の相続税はかかりません。

ただし、申告は必要です。

もし、

他に相続人がおり遺産分割が進まないまま、申告期限である

10ケ月を経過しそうであれば、

相続税申告書と【申告期限後3年以内の分割見込書】を提出すれば、

配偶者控除を受けることができます。

配偶者控除がかからないからという理由で配偶者に全部相続される場合、

もしその配偶者が死去すれば、子供さんが次も相続人になります。

(いわゆる二次相続)。

相続税がかかっても今の時点で子供へ相続した方が、先々のことを考えると相続税が抑えられる場合もありますので慎重に遺産分割は考えられた方がよいです。

もし、不安なら税理士などの専門家に相談された方がいいでしょう。

コメント